A mãe natureza explica o ouro.

Mesmo que o ser humano consiga interferir temporariamente nos átomos para adaptar materiais, cada elemento químico tem características imutáveis. O ouro é um dos metais considerados nobres porque supera todos os outros ao manter a imutabilidade de forma natural, porque a sua “inércia química” é a mais alta, ele tem a menor reatividade. Por isso, ele pode ser armazenado resistindo à degradação.

Após as históricas tentativas de elegermos organicamente um bom meio de guardar riqueza, o ouro passou a ser o melhor instrumento graças a 3 características da sua essência:

- alta resistência à degradação;

- alta dificuldade de ser obtido;

- e imutabilidade da sua essência.

Riqueza se faz pela construção voluntária.

Há duas formas mutuamente exclusivas de construir riqueza: o meio econômico, e o confisco. Exceto a imposição, uma das boas origens do dinheiro é a construção social. Entre os diversos tipos de moeda que surgiram do consenso, todos os objetos já usados como meio de troca e poupança passaram pela seleção social espontânea do melhor conjunto de características para tal finalidade.

Não existe valor intrínseco.

Todo valor deriva da atribuição e só humanos conseguem fazer isso.

Apesar do conjunto de regras para convivermos, é quase unânime que o maior peso nas escolhas humanas é exercido pela percepção de maior benefício na utilidade.

Na história do mundo, a liga metálica do aço superou o ferro, que foi melhor que o bronze, que tinha superado as pedras, e o ouro venceu todos os metais.

Segundo os autores da Escola Austríaca de Economia, o melhor meio de troca é aquele que sofre a menor perda ao ser utilizado. Além disso, esse meio de troca deve ser facilmente acessível e preservar sua raridade em relação a outros bens.

Essa escola de pensamento argumenta que ao longo do tempo, os itens que eram usados como meio de troca foram sendo substituídos por outros que eram mais demandados. Isso ocorria porque esses novos itens eram desejados por um maior número de pessoas e por um período mais longo. Essa substituição ocorria independentemente de serem itens comestíveis ou não, ou mesmo envolverem esforços físicos ou mentais.

Nesse contexto, a Escola Austríaca enfatiza que o valor é percebido nas trocas realizadas. Ou seja, a percepção do valor de um bem ou serviço está diretamente relacionada à sua utilidade como meio de troca, à sua demanda e à sua durabilidade no mercado. Esses fatores influenciam na escolha do melhor meio de troca, que é aquele que oferece a menor perda, maior disponibilidade e preserva a raridade em relação aos demais.

Dinheiro dos deuses pagãos.

O propósito pelo dinheiro que é fruto de escolhas monetárias sempre visou a resolver um problema humano: a coincidência de desejos.

Na antiguidade, fazíamos trocas diretas para suprir as nossas necessidades, mas por conta da inconveniência de trocar o que é difícil de medir, dividir e carregar, surgiu o conceito de dinheiro.

O termo “moeda” veio do sobrenome de uma figura divina que simbolizava um templo onde metais eram cunhados com a identificação do Império Romano no séc. III a. c.

Eles acreditavam que ela avisava dos adventos ruins. Do latim, “moneta” significa advertir, e Juno Moneta foi a Deusa do Bom Conselho que alertava sobre tempos difíceis. Moneta passou a ser o nome das peças cunhadas para designar o meio de troca em todo o mundo romano.

O sonho dourado.

O ouro venceu todos os materiais como reserva de valor, mas como o nosso cotidiano demanda mobilidade, portabilidade e segurança, ainda era preciso resolver alguns quesitos.

Para isso, usamos as invenções mecânicas para recortarmos a prata, que é mais resistente mecanicamente que o ouro. Assim, passamos a usar um símbolo monetário para corresponder à quantia em ouro puro que ficava protegida em armazenamento.

Foi assim que nasceram as moedas metálicas e, mais tarde, as notas de papel, que representavam uma promessa de resgate financeiro.

O lastro físico foi abandonado.

O ser humano sempre percebeu rápido as relações de raridade e abundância. Por isso, soubemos logo que a emissão do meio monetário circulante deveria ter um limite, para evitar que a relação de quantidade com o que transacionamos não implique perda de poder de compra quando fica acima do incremento de bens e serviços.

A gente explica isso mais detalhadamente no artigo “Por que imprimir dinheiro é péssimo para a economia?“.

Durante o tempo em que prevalecia o limite da emissão de moeda, o governo não podia imprimir mais dinheiro sem antes minerar mais ouro. Isso funcionou muito bem, as pessoas construíam riqueza e a sociedade prosperava.

O casamento do dólar e ouro.

Na década de 1930, durante a crise econômica global após a Grande Depressão, a Grã-Bretanha tomou uma decisão significativa em setembro de 1931. Eles escolheram desvalorizar a Libra Esterlina e abandonar o padrão ouro que estava em vigor.

John Maynard Keynes, um socialista britânico, é conhecido como o pai da escola de pensamento econômico Keynesiana. Suas ideias sobre o intervencionismo estatal e políticas econômicas foram amplamente ensinadas em faculdades ao redor do mundo. Diante da decisão da Grã-Bretanha, Keynes expressou elogios a essa medida.

Após perceberem que poderiam também se beneficiar do chamado “Efeito Cantillon“, alguns outros países optaram por seguir o exemplo da Grã-Bretanha. No entanto, a maioria dos países demorou a adotar essa abordagem e permaneceu vinculada ao sistema monetário baseado no ouro, formando o que pode ser chamado de “bloco do ouro”.

Eles pediram a mão…

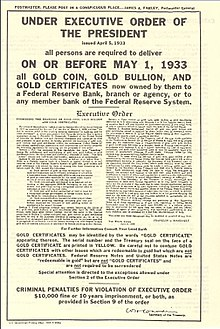

Em março de 1933, visando melhorar a situação econômica crítica, a primeira medida de então presidente Franklin Delano Roosevelt, no New Deal, foi a Emergency Banking Act, que criou um feriado bancário para evitar mais perdas das reservas e piorar a paridade de dólar com ouro.

No mês seguinte, Roosevelt obrigou todas as pessoas, exceto os banqueiros, a entregar o ouro físico e os certificados de custódia em troca de Notas do Federal Reserve.

Assim, quem não obedecesse essa ordem era multado em até 10 mil dólares (da época) e preso por até 10 anos (como se tivesse cometido um crime).

Para tentar facilitar a aceitação popular, houve estímulos de difamação de pessoas e empresas que não entregavam.

…mas pegaram o braço.

Isso impactou o comércio global e foi um dos fatores que contribuíram para eclodir a 2ª Guerra Mundial.

Em 1933, exceto a Grã-Bretanha, economicamente mal, os Estados Unidos não estavam em conflitos nem mantinham dívidas internacionais críticas. Porém, mesmo assim, abandonaram o limitador da emissão de moeda. Com isso, puderam aproveitar a diferença positiva de poder de compra do dinheiro novo em relação à redução sofrida ao permear a economia.

Ainda naquele ano, muitas nações desenvolvidas cogitaram retomar o padrão ouro, mas não houve consenso e então continuaram a comprar ouro para desvalorizar ainda mais a moeda.

Ao controlador, tudo. …exceto a pró-rata.

Desde o fim da paridade ouro-dólar, o valor da moeda passou a ser determinado por ordem governamental. Desde então, chamamos de moeda fiat, fiat currency: moeda por decreto.

“Fiat”, do latim, significa “faça-se”. A imposição estatal tenta abranger até mesmo a confiança. Com essa mudança na moeda, o sistema passou a ser fiduciário.

“Fides” significa fé. Apesar do governo conseguir impor a circulação, ele não consegue necessariamente controlar a atribuição de valor. O máximo que pode é tentar influenciar, porque, incoerentemente, ele “exige a crença” de que apenas coisas boas serão feitas com o que ele nos impõe. A contrapartida foi a piora da dívida pública

Foi calote ou não?

Os estudiosos desse tema discordam porque, apesar da obrigatoriedade da Emergency Act, houve a contrapartida de receberem Notas do Fed.

Em janeiro de 1934, foi promulgada a Gold Reserve Act, que definia um novo peso de ouro para corresponder a 1 dólar, no qual passou a ser 60% do peso anterior.

Portanto, inicialmente eram 25,8 grãos de ouro puro por dólar, mas passou a ser 15,24 dólares por grão. É nesse ponto que ocorreu a questão do calote, com uma desvalorização de aproximadamente 60%. Essa desvalorização permitiu a elevação dos preços na economia em geral, como uma forma de “aquecer a economia” sob controle estatal.

Os críticos argumentam que o calote ocorreu devido a uma redução para 20,67 dólares por onça-troy, representando uma queda de 75%. Isso agravou a dívida pública, porém não é o governo quem a arca com as consequências.

A Era de Ouro já era.

Internacionalmente, em 1936, tanto a França quanto a Suíça proibiram a conversão direta do ouro para os cidadãos. No entanto, levou mais tempo para que esses países proibissem as transações relacionadas aos bancos. A Suíça foi um dos últimos países a abandonar esse padrão, somente nos anos 1990.

Os americanos só recuperaram a permissão para acumular ouro no início de 1975, mas desde então, nunca mais houve um limite na emissão da moeda. O respaldo da moeda foi completamente eliminado.

Nixon Shock.

Até 15 de agosto de 1971, a proibição relacionada ao ouro havia sido feita para as pessoas comuns. Desde então, o presidente Richard Nixon e os de outros países declararam que os bancos também não iriam mais honrar compromissos em dólar pela paridade com o ouro.

Como o monopólio da cunhagem de prata não dava poder de alterar a política monetária, Nixon ensejou o fim do acordo de Bretton Woods, que determinou a perda da paridade ouro-dólar também para os bancos, a criação do Fundo Monetário Internacional (FMI), a substituição do “dólar espanhol” (moedas de prata) ao qual coroa britânica era contra no comércio internacional.

A âncora precisa ser de ouro?

- Nos navios, o lastro serve para limitar o deslocamento da embarcação, para não ficar à deriva.

- No caso da moeda, serve para impedir que a relação de quantidade fique ruim para com o crescimento econômico.

- No Bitcoin, é o próprio protocolo que assegura um critério claro e imune a vontades humanas contra a perda do poder de compra.

A corrente do lastro era feita de sentimentos humanos.

Como hoje não há mais a demanda econômica que havia dos países, nem a paridade com ouro, é difícil que isso seja retomado, principalmente porque os governos já mantêm a recorrência da emissão de moeda acima do crescimento econômico como uma das formas de se sustentarem.

O Padrão Ouro foi extinto pois o ouro não é resistente à censura e ao confisco. Portanto, mesmo o ouro sendo um ativo escasso, a escassez não foi o suficiente para manter o Padrão Ouro. A centralização nos cofres governamentais através captura regulatória e de leis imorais nos empurrou para o Padrão Fiat.

Mas existe uma chance de retomar a confiança em um novo padrão monetário que traz de volta as propriedades do ouro e adiciona a resistência à censura através de uma rede descentralizada: o Bitcoin.

Bitcoin não permite captura regulatória, como foi feito com o ouro, que acabou com o lastro do dinheiro.

Leia: Governos podem proibir Bitcoin?

Lastro no ciberespaço é possível.

A diferença principal da moeda fiat para o Bitcoin é a ausência da interferência humana.

As moedas estatais estão sujeitas à política, mas o Bitcoin se baseia na associação obrigatória do esforço computacional ao reajuste de dificuldade automático contra os processadores que precisam registrar na rede apenas o que é aceito pelas regras. Ela é distribuída mundialmente, submetendo igualmente todos os participantes ao mesmo critério. Para mudar o Bitcoin, todas as pessoas têm poder igual: nenhum.

A perfeição da perfeição.

Perfeição significa que a essência chegou à mais alta qualidade, que se perfez, que está perfeito. De todas as nossas tentativas de criar uma boa ferramenta monetária, nós descobrimos que é preciso ser:

- mais raro em relação ao resto;

- escasso: difícil de criar mais unidades;

- de baixo custo de movimentação;

- divisível;

- resistente à expropriação;

- imune a fraudes.

Quando o principal ativo monetário utilizado na sociedade é substituído por outro que é mais fácil de obter e/ou modificar, há um aumento na vulnerabilidade do sistema financeiro, tornando-o mais propenso a crises.

A perfeição perfeita.

Bitcoin é o melhor dinheiro, por essência, por 10 razões:

- Suas regras são claras

- ele se baseia na distribuição em rede;

- tem regras transparentes e isonômicas;

- é emitido sob provas criptográficas;

- se baseia no voluntarismo e no registro público;

- não usa coerção e vontades humanas;

- captura o valor de sistemas imorais (fiat);

- requer responsabilidade individual;

- respeita as leis naturais;

- incentiva a produção de energia para a humanidade prosperar

- motiva a ter baixa preferência temporal.

Só assim é possível ser um bom meio de troca e boa reserva de valor.

O impacto mais importante quando um ativo deixa de ser bom para ser guardado, é a perda da capacidade de planejar para prazos longos, e a consequência disso é a piora da sociedade em vários âmbitos.

Para resumir, quando o dinheiro usado é difícil de se conseguir, a sociedade que o usa começa a falir.

Compartilhe em suas redes sociais:

A maior escola de educação sobre Bitcoin do mundo, que tem como objetivo elevar o conhecimento da comunidade e dos bitcoiners de todo o mundo aos níveis mais altos de soberania financeira, intelectual e tecnológica.

Curtiu esse artigo? Considere nos pagar um cafezinho para continuarmos escrevendo novos conteúdos! ☕